6只翻倍基均为事件驱动策略 指数组合基金收益水涨船高

2021-11-22 17:58:52来源:私募排排网

自2018年资管新规落地以来,在“去杠杆、去通道、去刚兑”的大背景下,证券公司加速资管业务转型,原有市场结构被打破,行业生态加快重塑,竞争随之加剧。

今年还是资管新规过渡期的最后一年,虽然各家券商资管选择转型的路径各不相同,但最终都需要构建起多元化的覆盖权益、固收、量化、FOF等投资策略的业务线,形成自身发展的优势与特色,完成向主动管理的转型。

与公募、银行理财子公司、保险资管等相比,券商资管具有哪些优势,也是投资者关心的重点。对此,邦资管董事长左畅表示:

券商资管与公募基金比,有客户和渠道的优势,券商的经纪和财富业务客户是券商资管的客户基本盘;

与银行理财子公司相比,有投资策略和投研人才的优势,券商的自营、卖方研究等条线有充足的人才储备,随时可以为资管输送人才;

与保险资管相比,也有投资策略与投研人才的优势,同时还有资产的优势,证券公司投行能在合规的前提下为资管提供股、债等投资标的。

券商资管主动管理能力加强,国泰君安、海通证券横扫三大榜单

虽然券商资管规模在通道业务收缩下保持下降趋势,但是在资管新规后,券商资管的主动管理能力得到明显加强。为了帮助投资者更好了解券商资管产品的业绩表现,私募排排网特发布券商资管基金收益排行榜。

如无特殊说明,本文仅统计券商资管产品,同时根据投资策略情况将所有产品分为股票策略、相对价值、管理期货、事件驱动、宏观策略、债券策略、组合基金和复合策略八大策略。

与私募不同,在券商资管产品中,主要以债券策略、股票策略与组合基金为主,三大策略的占比超过九成,其中债券策略产品数量占比更是达到67%。这与券商资管主动管理能力存在差异有关,部分券商资管团队擅长固收类投资,也有少部分券商资管团队擅长权益投资。擅长期货与宏观策略的券商资管更是少之又少,纳入统计的产品更是不足5只。

根据私募排排网数据统计,1163只成立满10个月,且近期有净值更新的券商资管产品今年以来平均收益4.20%。年内有951只券商资管产品录得正收益,赚钱产品的占比达到81.77%。

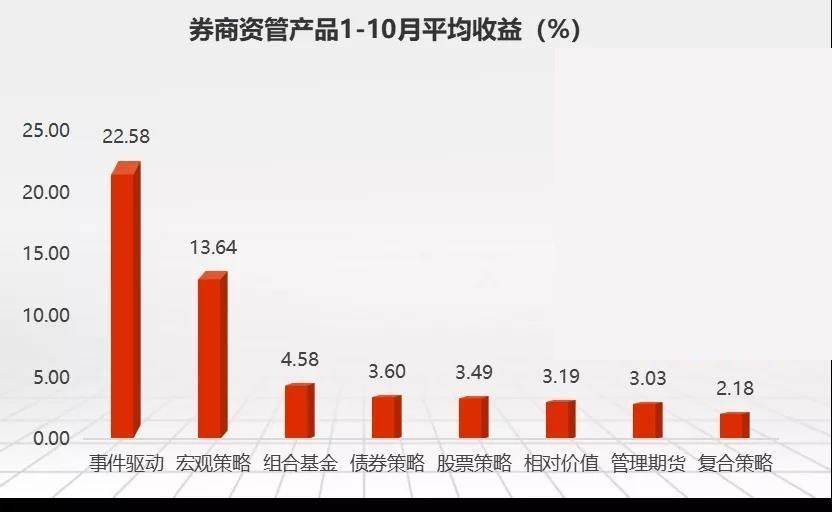

分策略来看,在券商资管八大策略产品中,事件驱动策略平均收益22.58%,依旧夺冠,不过从中位数来看,事件驱动策略则为-11.17%,也就是说34只券商资管的事件驱动策略产品的收益差异悬殊,最高收益334.75%,最大亏损52.04%,首尾相差386.79%,这与定增市场的表现有关。

目前来看,定增市场存量项目十分充裕,折价率有望高企。随着聚焦服务“专精特新”中小创新企业的北交所横空出世,定增市场将出现更多投资机会。

此外,宏观策略年内平均收益13.64%,在八大策略中排名第二,组合基金年内平均收益4.58%,在八大策略中排名第三。平均收益垫底的是复合策略,年内收益仅为2.18%。

券商资管的主动管理能力越来越得到市场认可,更有不少券商资管公司旗下多个策略基金均取得不错的收益。私募排排网数据显示,在披露的榜单中,国泰君安资产、海通证券资产同时上榜股票策略、组合基金、债券策略,成为两家收获榜单大满贯的券商资管公司。

国泰君安资产的“君享鑫发4号”、“君享甄选指数增强FOF1号”、“国泰君安君享鑫发3号”横扫三大榜单,其中“国泰君安君享鑫发3号”还是债券策略冠军。国泰君安证券资产管理有限公司正式成立于2010年10月18日,是业内首批券商系资产管理公司。作为国泰君安证券的全资子公司,公司注册资本8亿元。

海通证券资产也有三只产品横扫榜单,代表了公司在各个策略的布局上行均有不错斩获。私募排排网数据显示,上海海通证券资产管理有限公司(海通资产管理)是在原海通证券客户资产管理部基础上组建起来的、由海通证券股份有限公司全额出资的子公司,于2012年7月开业,注册资本为人民币10亿元,是目前国内注册资本金最大的券商系资产管理公司。海通证券资产管理目前已基本建成权益类、固定收益、量化投资和资产证券化队伍。

6只翻倍基均为事件驱动策略,指数组合基金收益水涨船高

券商资管产品收益分布严重失衡,高收益产品翻两倍,最大跌幅却接近腰斩。私募排排网数据显示,截至10月底,今年以来仅有20只券商资管产品收益超过30%,业绩翻倍的券商资管产品共计6只,均为事件驱动策略产品。

事件驱动策略平均收益在八大策略中表现最佳,平均收益22.58%排名第一。不过该策略内基金的收益悬殊较大,首尾业绩差高达334.75%,六成基金年内收益告负。

从事件驱动策略榜单的产品来看,最高收益332.62%,由广发证券资产旗下产品“*****”贡献,除此之外,信达证券、国信证券旗下亦有事件驱动策略产品业绩翻倍。

在向财富管理转型的大背景下,各家券商也是结合自身优势转型发展加紧布局FOF等多元化产品,以满足投资者的个性化需求。私募排排网数据显示,券商资管组合基金产品今年以来平均收益4.58%,正收益产品占比73.39%。华宝证券、海通证券资产、第一创业旗下产品分别包揽榜单前三。

在券商资管组合基金榜单中,也有多只投向指数增强的基金上榜,比如华宝证券的“华宝证券华量致远指数增强FOF”、第一创业的“中证500指数增强FOF1号”、中信证券的“财富精选指数增强1号FOF”、国泰君安资产的“君享甄选指数增强FOF1号”等。

此外,在2021年1-10月券商资管股票策略基金的榜单中,也有指数增强基金露面,包括“中金指数增强2期”等。不过从超额收益来看,券商资管的指增产品超额收益较头部量化私募仍有一定差距,目前百亿量化私募中证500指增基金的平均超额收益超过20%。

长城国瑞证券旗下的“国瑞1号”再度蝉联股票策略冠军,该基金全称为长城国瑞证券国瑞1号集合资产管理计划,是长城国瑞证券有限公司于2020年11月18日设立的非限定性券商理财产品。

获得2021年1-10月券商资管股票策略排行榜前五的分别为“国瑞1号”、“君享鑫发4号”、“新制造1号”、“招商智远新兴成长”、“中金指数增强2期”,由国泰君安资产、中信证券、招商资管、中金公司担任管理人。

债券策略虽然平均收益并不突出,但胜在高胜率,高达91.15%的券商资管债券策略基金赚钱。券商资管债券策略榜单前五名分别由国泰君安资产、东兴证券、中信建投、海通证券资产、光大资产管理贡献。

以下为券商资管产品今年以来排行榜产品:

来源排排网官微公众号

来源排排网官微公众号

来源排排网官微公众号

免责声明

免责声明

营业执照公示信息

营业执照公示信息